- Column

- 学校では学べないデジタル時代のデータ分析法

お金の分析:その3=年代別モデル~50歳からのお金のサバイバル術〔前編〕【第27回】

50代にとって重要な6つの検討課題

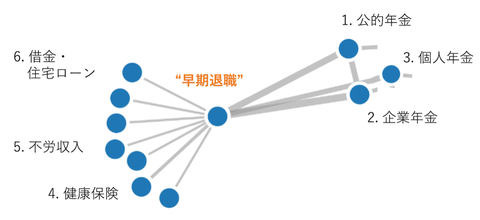

「早期退職」というキーワードに紐付く検討課題を、膨大なデータのテキストマイニングで導き出したところ、上位に現れたのが図2に示した6つである。

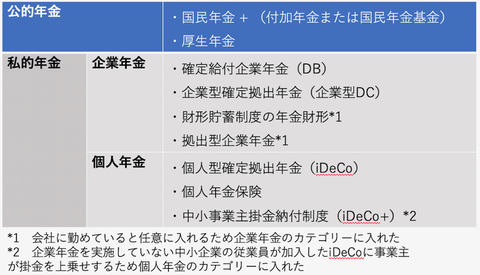

以下、それぞれについて説明していく。各検討課題に対し、分析から得た考察と結論を示している。簡単に言えば、判別分析のアルゴリズムが、この考察や結論である。AI(人工知能)の場合、それが教師データになる。まず前編では課題の上位にある3つの年金を取り上げる(図3)。

課題1:公的年金

【結論】支払方法と受取額の増額で工夫したい

会社に勤めていると厚生年金の半分は会社が負担する。これが国民年金となると毎月、全額を自ら負担しなければならない。結婚していれば配偶者の分も負担する。

データから読み解けば、支払方法はクレジットカード払いをお勧めする。ポイントやキャッシュバックなどで得をするからだ。金額は夫婦で3万3080円(2020年度の国民年金保険料は1万6540円)にもなり、負担は少なくない。

「付加年金(保険料は月400円)」には、夫婦ならそれぞれが加入しておいたほうが良い。たとえば、今57歳で、誕生日が12月15日の人は、60歳になる3年後の11月まで保険料を支払う。付加保険料の合計は400円×納付月数(3年×12カ月)=1万4400円だ。だが貰える付加年金の年額は200円×納付月数(3年×12カ月)=7200円だから2年で回収できる計算だ。結局、何歳であっても入った方が良いという結論が簡単な分析からでてくる。

年金は、原則65歳になってからの受給である。だが受給時期の繰り上げ・繰り下げができる。毎月受け取れる金額は、65歳受給での額を100とすると、60歳に繰り上げれば70に減り、70歳まで繰り下げれば142に増える。

日々の生活に本当に困っていたら、繰り上げに頼らざるを得ない気持ちは良くわかる。ただ繰り上げるかどうかは、夫婦別々に判断することをお勧めする。夫婦の寿命は当然違う。短命なら繰り上げたほうがよいが、長生きすると繰り上げにより受給額が減額されたことが後に響く。

70歳までのお金は自助でどうにかなると思ったら繰り下げれば良い。繰り上げ・繰り下げ・65歳受給の、いずれにするかは十分に分析して見極めたい。雑誌などは近頃、繰り下げに誘導する記事が多いが、冷静に判断しなければならない。人によっては繰り下げがよいかもしれないが、全員が繰り下げにする必要はない。現在繰り下げを選択しているのは、受給者のたった1%のみのようである。

課題2:企業年金

【結論】企業勤めのメリットなのでトコトン活用しよう

会社勤めで「企業型確定拠出年金」に入っていて、次の就職先が決まっていない場合、会社を辞めると原則は「個人型確定拠出年金(別名iDeCo)」への移管となる。そもそも確定拠出年金は転職の際に、資産を売却しなければならない。

確定拠出年金は“ポータビリティ”がうたい文句の1つだが、これは、基礎年金番号を基に移管し資産形成を続けられるという意味しかない。ポータビリティと聞けば「そのまま持っていける」と思いがちだ。実際、確定拠出年金に関わるデータをテキストマイニングしても「資産を売却」という言葉は表立って出てこない。この件に限らず、表現にカタカナを使っている場合は、裏には何かあると思ったほうが良い。

会社勤めを継続する場合、企業型確定拠出年金の事業主掛け金は、事業主の負担である。そうと割り切れば、ハイリスクな投資信託を候補にすることもあり得る。購入後に、ハイリスクの運用商品が(自らが設定する)目標よりも増えれば、躊躇なく売却し安全な資産(定期預金など)に移すことだ。当初は事業主掛け金のみで運用し、ノウハウを得たら、加入者掛け金を追加(マッチング拠出)する方法を選択しても良い。

必要に迫られて投資信託を行う際にも分析は役立つ。運用状況についてインターネットで自分の口座を継続的にモニタリングし、適宜、商品替えすることがリスク管理につながる。企業年金では想定している平均利回りは年2%なので、この数値を参考にすればよい。